- 发布日期:2024-11-18 22:35 点击次数:84

“929地产新政”已经“满月”,与前几轮地方放松的政策效果相比,这次既有相似,也有不同。

不同之处主要表现为政策效果更加明显,成交量的反弹显著超过了季节性。

11月1日住建部首次披露了全国商品房的网签数据,成交明显改善。10月份,将新房和二手房加总以后,成交总量同比增长3.9%,自今年2月份连续8个月下降后首次实现增长[1]。仅从量的角度来看,中国房地产市场的整体成交量可能已经实现或较为接近“止跌回稳”的状态。

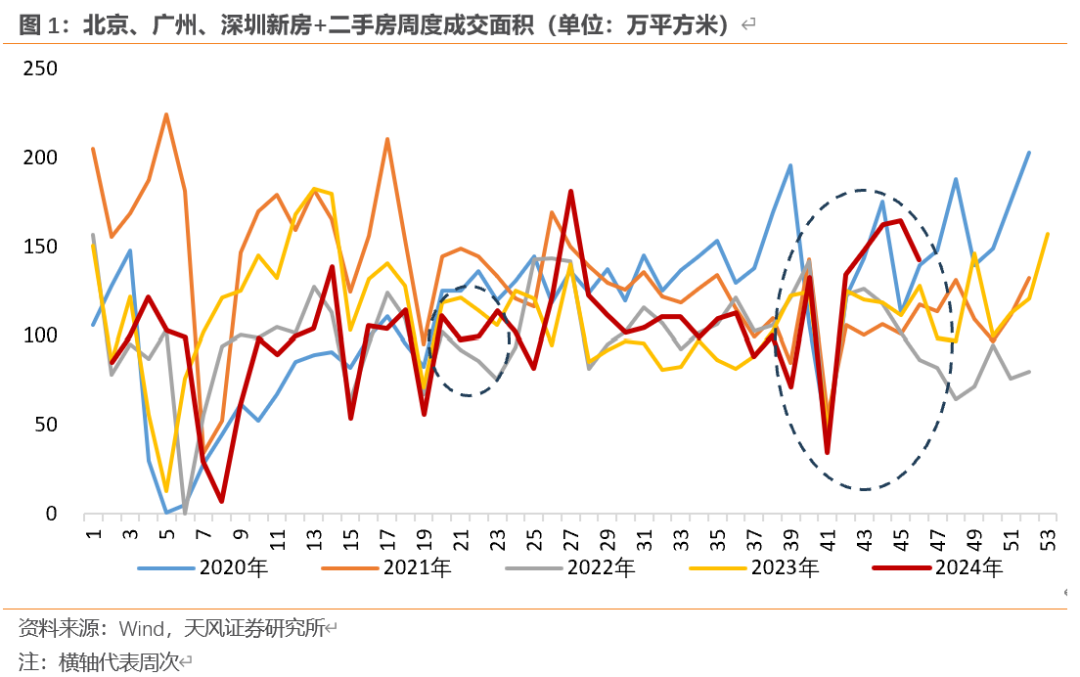

四个一线城市从9月底房地产限购政策放松以来,交易更加活跃。“929新政”后六周,北京、上海、广州、深圳的新房和二手房合计成交量同比分别增长19.1%、40.1%、1.5%、86.5%,远高于全国平均涨幅。

这种反弹力度在“517地产新政”后并未出现。“517新政”后的六周(0518-0621),北广深三个一线城市(上海2023年9月前数据缺失)新房+二手房的成交量同比持平上年,远低于“929新政”后20.9%的同比增幅。

“929新政”后市场的超预期繁荣,与自上而下的政策调整密不可分。

首先是“926”政治局会议对房地产市场的态度出现了积极的变化,首次提出了“促进房地产市场止跌回稳”的明确要求[2],同时宏观政策重心向稳增长倾斜,提振了市场的信心。

其次是“924”央行、金融监管总局、证监会联合新闻发布会[3]以来,信贷政策出现了密集的放松,包括降准、降息、降低最低首付比例、降低房贷利率、下调存量房贷利率等,而且首付比例和房贷利率水平几乎降到了历史最低,降低了购房者的入市门槛。

再次是一线城市同时放宽了购房限制性措施,比如广州全面放开购房限制[4],上海放松非沪籍居民购房限制、优化住房信贷政策和住房税收政策[5],深圳分区放松限购政策、取消限售、优化住房税收政策和住房贷款政策[6],北京优化住房贷款政策、放松京籍和非京籍居民购房政策等[7]。

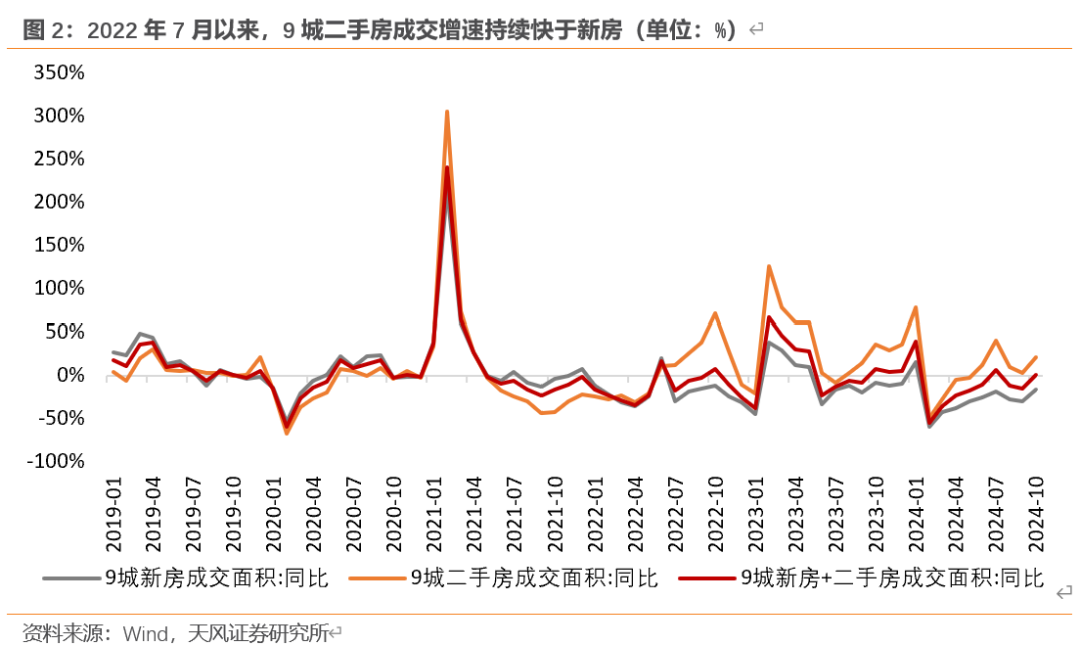

“929新政”后市场成交显著回暖的同时,也存在着两个与此前政策放松相似的地方。一是二手房的表现强于新房。

10月全国新建商品房的网签成交量同比增长0.9%,二手房的网签成交量同比增长8.9%[8],存量二手房继续以供给的形式挤出新房销售。

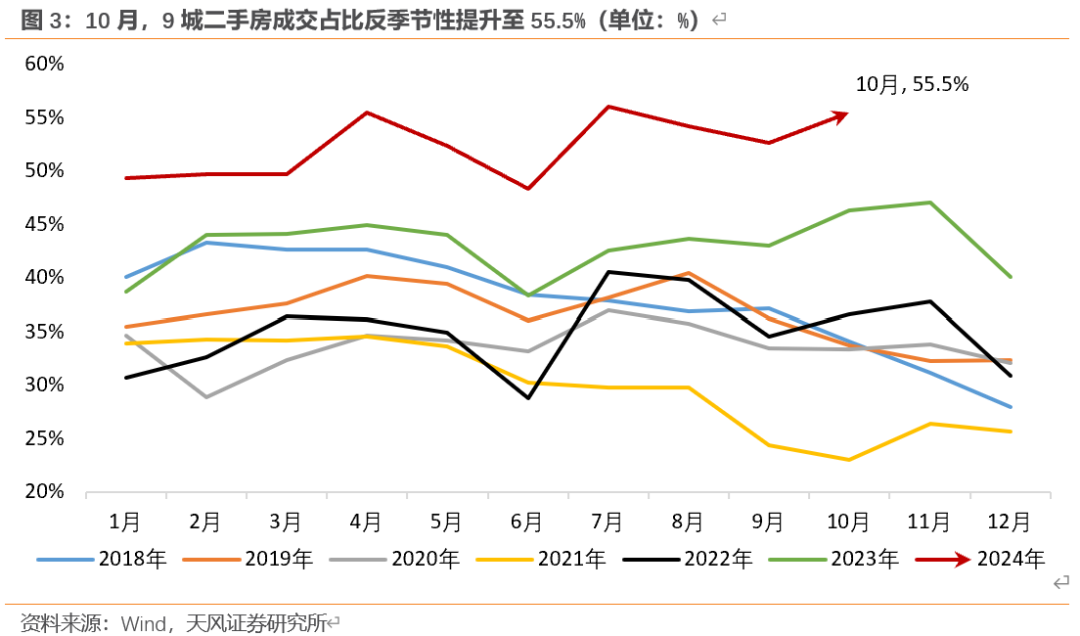

从9个样本城市的成交数据看,2022年7月以来二手房成交的增速持续高于新房,二手房成交占比大幅提升,10月9城二手房成交占比提升至55.5%,较9月高2.9个百分点,较2021年10月的低点提升32.5个百分点。

二是成交活跃的同时仍然是“以价换量”。

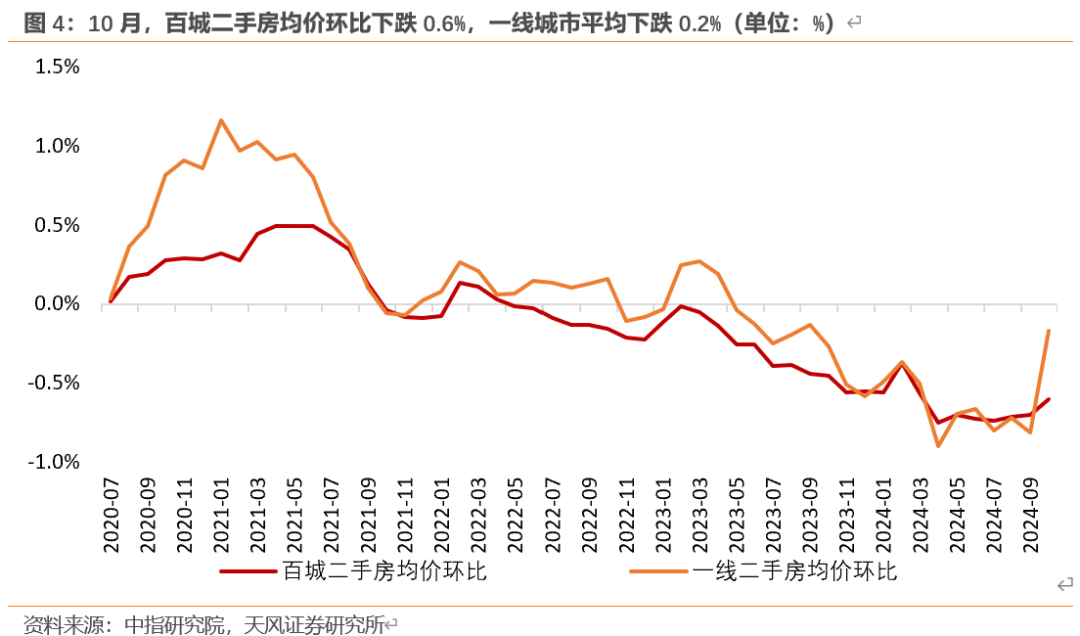

根据中指研究院数据,10月百城二手房均价环比下跌0.6%,一线城市二手房均价环比下跌0.2%,降幅有明显收窄,但价格下跌的趋势并未结束。

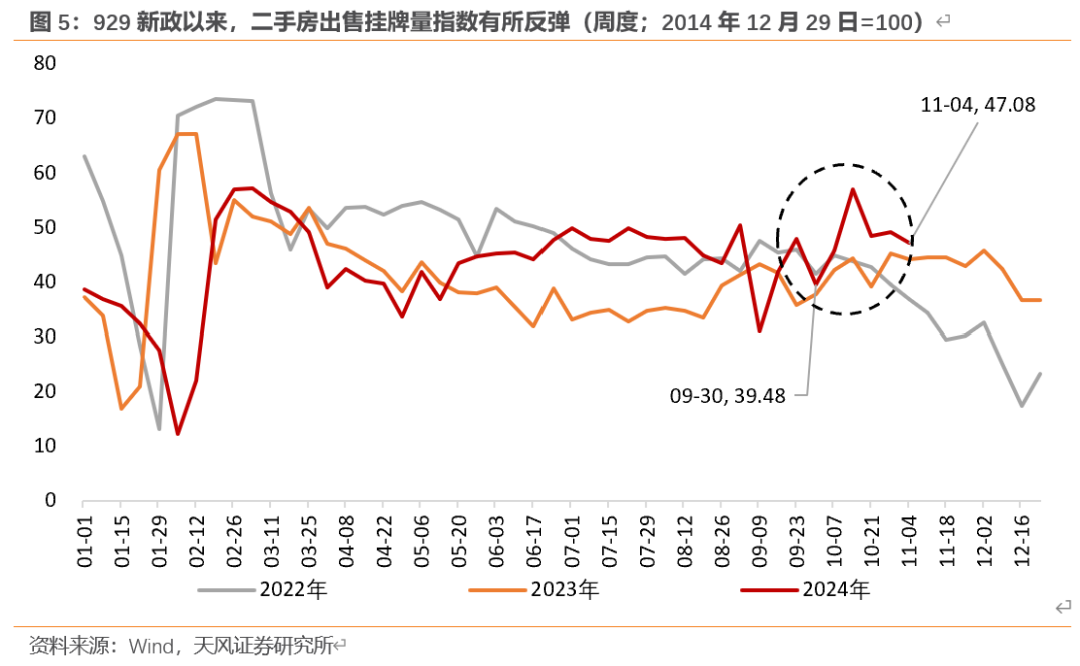

将挂牌量纳入考量后,房地产市场目前处于“放量博弈”的状态。

尽管目前成交量有所上升,但挂牌量并未减少,反而在新政后呈现出了震荡上升的趋势,这说明在市场交易活跃以后,有更多的业主在准备出售房产,买卖双方的预期博弈变得更加激烈。结合价格仍在下跌来看,可能还存在部分卖房者降价出售房产以期抓住市场热度的情况。

成交放量、价格下跌、挂牌增加,表明从销量、价格等多个维度综合来看,市场可能尚未完全触底,市场底通常出现“缩量”,而非“放量”。

地产当前的问题本质上是供需的问题,要让地产止跌回稳,关键是要重塑供需关系,减少住房供给或者增加住房需求。

新增住房供给已经明显减慢,但消化冗余住房库存,通过收储是否可行依然存在不确定性。

我们在报告《收储存量房是否可行?》(2024.5.12)和《该以怎样的出发点理解地产收储?》(2024.5.23)中分析过,地方政府大规模收储可能面临着较大体量资金沉淀和运营亏损的压力,也缺少大规模举债、出资的空间,出发点更有可能是站在“保障房”建设的角度;在自愿参与的前提下,推进的节奏可能存在不确定性。

而且收储还有收购后需迅速配售或配租的要求[9],当前回收的库存最终还是会以保障性住房的形式回到市场,并不会改变整体的供需关系。由于保障房成本更低,反而还有可能会对周围的房地产市场产生冲击。根据克而瑞研究中心,郑州配售型保障房入市造成了新房房价的持续下滑。[10]

住房需求应当算购房市场+租赁市场的“总账”,而非仅盯着购房市场。

新政的确推动了部分真实住房需求从观望转化为下场,但这部分群体只要身处于城市,不买房也需要租房。从租房变为购房后,增加了购房市场的需求、减少了可售房源,同时也减少了租房市场的需求、增加了可租房源。从“算总账”的角度看,真实住房需求的兑现只是改变了房地产需求的结构,并没有改变总量。

真实住房需求是由人口、城镇化率、人均住房面积等因素决定的慢变量,且大概率仍将“L”形回落(详见报告《地产下行的尽头:多少亿平是终点?——中国房地产市场的长期需求测算》,2022.10.22),因此增加房地产总需求的关键是激发出更多的“住的更大,住的更好”的改善需求,或者追求收益的投资性需求。

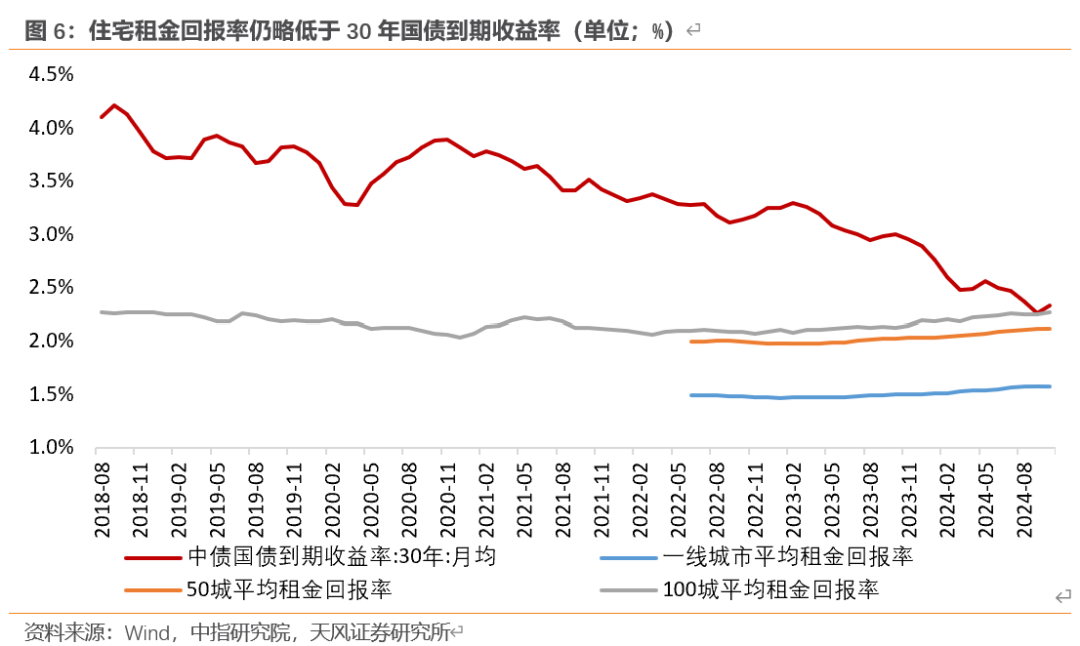

投资性需求主要考虑的是回报率,尽管房价持续下跌,但租金回报率的仍然较低,再考虑到流动性折价,投资性价比依然不足。截至今年10月,一线城市、50城、100城租金回报率分别为1.57%、2.12%、2.27%,分别低于30年国债到期收益率76、21、6bp。

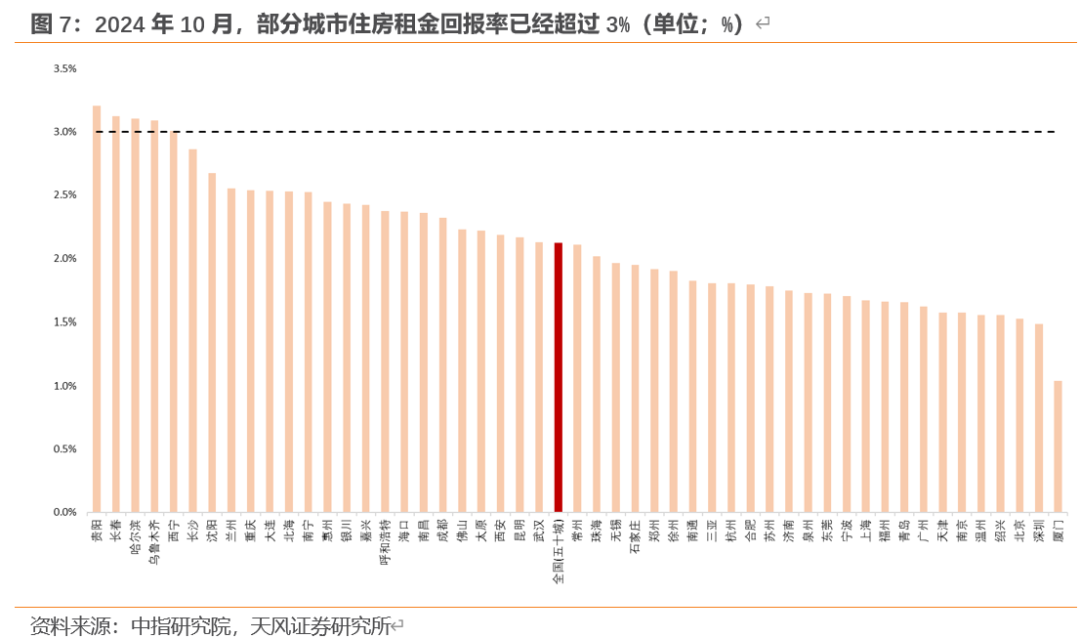

这意味着,房价距离回归合理估值水平还有少许空间,但也要看到,租金回报率和长期限国债利率之间的差距在不断收窄,部分城市的租金回报率甚至已经超过了3%,而且成交放量也是买卖双方消化分歧的过程。所以从基本面的角度看,价格可能尚未正式见底,但大概率已经处在了逐渐磨底的阶段。